2022年上半年,强预期引领钢市,但遇疫情及现实需求弱势,钢价先扬后抑,供需矛盾逐渐激化,6月出现全产业链利润收缩至亏损加剧。焊镀管厂商供给端灵活应对供强需弱局面,但难逃钢价调整速度较快。下半年原料供需宽松趋势,无缝钢管厂家亏损周期超预期,产业矛盾有望缓解;需求依托项目密集落地及需求回补,预计下半年厚壁钢管价格逐步筑底后阶段性反弹,同时,利润也将有所修复。

一、供需同降 库存累积

上半年全国粗钢产量4.36万吨,同比减少3066万吨,降幅6.58%;上半年粗钢消费量4.00万吨,同比减少4732万吨,降幅10.59%;截至7月8日,全国厚壁钢管库存1364.7万吨,同比去年同期累库39.4万吨,增幅2.89%;同时,唐山地区钢坯库存96.4万吨,同比累库62.8万吨,增幅65.15%。上半年日均铁水产量240万吨左右,假设全年产量平控,下半年铁水产量回落预期后置,且下降空间有限。

1、2022年1-5月我国焊接无缝钢管产量同比下降5.52%

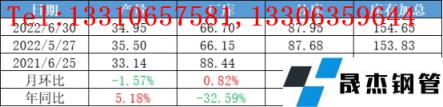

据国家统计局公布的数据,2022年1-5月,我国焊接无缝钢管产量2204.2万吨,较上年同期下降5.52%,较2020年同期增长5.79%;其中5月环比增长0.6%。(详见图1)。

图1 2019-2022年国内焊接无缝钢管产量示意图

焊镀管厂产能走势与往年趋同,但更具灵活性。1月中旬左右冬奥会管控供应端消息发散,停产停工晚于往年,南方部分管厂产线在28日-29日左右停工。焊管尤其是镀锌管春节后产量恢复慢于往年,2月中旬生产管控有所放松。进入3月,河北多地连续两次封控,长达51天,管厂向外发运运力较低,焊镀管生产企业产能利用率最高下降了32.55个百分点。其他时间管厂整体开工率基本灵活把控在75%左右,上半年在统计管厂平均产能利用率69.97%,较去年下降5.87个百分点。供需基本面虽有一定改善,但今年各品牌资源竞争激烈,下半年淡季阶段管厂多是按需灵活控产,整体产能相较平稳,利用套期保值等工具规避风险,从而实现利润回归。

图2 在统计焊接无缝钢管管厂产能利用率走势

焊镀管库存峰值显著低于2021年同期水平。 据云商平台监测数据显示,2022年焊镀管厂商冬储水平偏低,且继春节累库峰值后一路去库。春节前后,焊镀管厂原料储备多至2月用量,加工类及协议贸易商整体库存控制在15-20天销量左右,储货量在正常库存的10%-30%之间。截至6月30日数据,在统计管厂总库存66.7万吨,比年初高点86.22万吨降19.52万吨,下降22.64%;比上年同期降23.6万吨,下降26.14%。国内在统计焊管社会库存87.95万吨,较年初下降1.59%,降库速度远低于往年。

表1 在统计焊接无缝钢管品种供应端变化

2、国内焊接无缝钢管进出口量仍处于低位通道

1-5月国内焊接无缝钢管出口量同比下降38.03%

据海关总署统计数据显示,1-5月,我国进口焊管61456.453万吨,同比下降38.03%,高于厚壁钢管进口量的降幅21.5%(详见图3)。

图3 2019-2022年国内焊管进口量对比

1-5月国内焊接无缝钢管出口量同比下降14.60%

海关总署发布数据显示,2021年1-5月,我国出口焊管1373722.471万吨,同比下降14.60%,高于厚壁钢管出口量的降幅10.5%。其中,二季度较一季度环比增长11.39%。

图4 2019-2022年国内焊管出口量对比

全球加息周期下,海外经济由过热转为滞胀,外部环境多空因素充斥,整体进口量继续维持低位,出口量波动明显但同比下降。上半年厚壁无缝钢管业新出口订单指数连续处于收缩区间,最新数据47.1回归荣枯线边缘,出口量转折来自于俄乌冲突事件,下半年出口仍有一定结构性增长机会。不过,加息深入最终会向需求传导,部分机构认为美国经济有衰退的风险。经济合作与发展组织6月8日发布报告,将2022年全球经济增长预期从此前的4.5%下调至3%,并预测2023年全球经济增长将进一步放缓至2.8%。

二、下半年经济依托项目落地及需求回补

根据统计数据测算,今年上半年,全国粗钢表观消费量约4.16亿吨,同比下降8.6%(2021年1-5月份,全国粗钢表观消费量修正为4.55亿吨)。

密集落地期,下半年基建投资有望再提速。今年开年宏观政策总基调强化跨周期调节,发力适当靠前。2月固定资产投资增速12.2%,其中基础建设投资增速8%,充分发挥支撑引领作用。1-5月份,基础设施投资同比增长6.7%,增速比1-4月份加快0.2个百分点,比全部投资增速高0.5个百分点。从5月各项高层经济会议即强调确保今年新增专项债券在6月底前基本发行完毕,力争在8月底前基本使用完毕。下半年货币和财政政策在总量和结构上将继续发力,在较上年增加300亿元的多项资金支撑下,或将迎来项目落地高峰期,从而带动耗钢需求回暖。

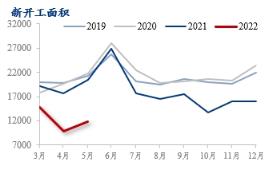

预计下半年房地产行业弱企稳,环比有所改善。前半年地产方面利好频发,整体融资环境积极改变,从3月份以来,无论是新增信托贷款,还是新增房地产债,收缩幅度均明显收窄。不过,政策限制始终存在,在房地产企业授信大幅下降的情况下,房地产企业很难通过融新抵旧。另外,房产销售亦是重要资金来源,近三年占比近51%。回顾上半年,今年2月提出了预售资金监管方面的宽松政策,随后各地陆续放松限购、限贷、限售,发放购房补贴,推出房票安置等政策。不过,3、4月开始地产商动作从融资在建施工转向向存量项目倾斜后,疫情影响下,多地楼盘停工,而2022年为房企美元债兑付高峰期,易引发资金暴雷危机。在今年新开工普遍后延的情况下,下半年没有贡献增量预期,地产用钢需求在现有存量项目上更有改善空间。

图5:房地产新开工面积增速(累计)

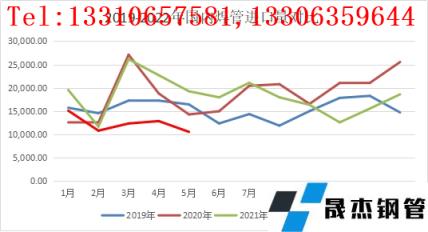

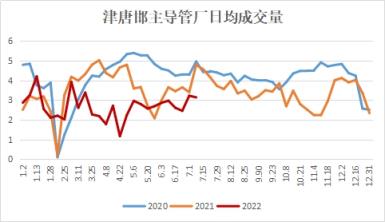

从焊镀管品种来看,截至6月30日,上半年在统计11家管厂日均出货量2.69万吨,同比去年同期下降26.90%,同比2020年同期下降30.49%,其中6月环比上月增长1.32%,上半年高预期、高供应持续发酵,但需求受疫情等影响,持续后延,管厂日均出货峰值4.2万,为农历春节前的冬储阶段。上半年在统计国内各区域贸易商日均出货量峰值在3月初,均值下滑24.63%,其中6月处于上半年平均日出货量中线上方水平,较均值增长9.19%,较年内峰值下滑17%。7月价格跌势超出预期,终端实际需求释放仍将有限,预计7、8月份仍是一个高库低需的景象;同时,厚壁钢管产业链亏损程度亦超预期,关注库存的下降斜率变化。

图6:在统计主导焊镀管厂日均成交量

下半年钢市趋势预判

去年底的中央经济工作会议就已经预判,今年国内经济发展将面临需求收缩、供给冲击以及预期转弱三重压力。

国家统计局发布的数据显示,一季度GDP同比增长4.8%,二季度 GDP 同比增长 0.4%,前二季度GDP同比增长2.5%,低于预期。

中国经济将面临外需减弱、全球金融市场动荡、地缘政治冲突等外溢风险。

下半年,内需将替代外需成为稳定宏观经济大盘的关键。

中国银行研究院发布《2022三季度经济金融展望报告》预计三季度及全年GDP分别増长3.2%-6%和3.2%-4.7%。

对于厚壁钢管市场逻辑价格将由成本引领向需求支撑转换。

对于厚壁钢管基本面产业链供需矛盾有望缓解。

因此,在原料供需相对宽松预期下,预计下半年原料价格均价继续下移,成材利润有所修复。

对于焊镀管品种,下半年预计产能新增有所放缓,但下半年仍将同比去年有小幅增长,整体供需转向修复性回升。

对于需求方面,基建投资会进一步提速,增速将高于上年。其中,关注宏观会议一再提及的水利工程、交通基础设施项目、地下综合管廊项目等,形成实物工作量对焊管品种的带动。房地产方面,由上半年土地面积成交推算下半年地产新开工同比继续下降,环比数据修正,全年用钢需求同比下降7%左右。

免责声明:本网站(山东聊城晟杰无缝钢管厂www.qlsteels.com)刊载的“2022年焊接厚壁钢管上半年回顾及下半年预判”等均源于网络,版权归原作者所有,且仅代表原作者观点,本文所载信息仅供参考。转载仅为学习与交流之目的,如无意中侵犯您的合法权益,请及时联系删除。本网站刊登此篇文章并不意味着本站赞同其观点或证实其内容的真实性,我们不对其科学性、严肃性等作任何形式的保证 。如果侵犯了您的版权,请尽快联系我们予以撤销,谢谢合作!

请查看相关产品 厚壁钢管,厚壁无缝钢管,厚壁管,无缝钢管厂,无缝钢管厂家