为及时了解各地区、各行业企业的运行状况,反馈行业关切,为党中央国务院分析研判经济形势,制定宏观决策提供更准确、更具参考价值的信息,2022年2月7日-2月9日,国务院发展研究中心宏观经济研究部联合上海钢联特发起调研。

今年,我们就“企业基本情况”、 “企业春节期间停工”、“企业员工就地过年”、“企业复工时间”、“企业目前产能利用率”、“与同期比,目前订单情况”、”一季度企业订单及其他经营情况”、“未来一段时间的用工情况”以及“全年经营状况预期”等多方面问题展开了全方位的的调研,得到了行业的积极反馈。截止2月9日,我们搜集到了近万家企业反馈的生产经营情况信息,其中涉及钢铁行业企业的反馈超过3805份,具体情况如下:

调研说明:

1、调研方式:网上问卷调研;

2、调研时间:2月7日-9日;

3、调研收集样本概况:本次调研共收集到涉及钢铁行业有效反馈有3805份,涉及全国有30余省(直辖市、自治区)、235个市(区)。从类型来看,生产制造类959家,贸易流通类2043家,工程建筑类 229家,仓储物流类105家,终端销售类284家,金融投资类56家,其他类型129家。

核心观点:

1、今年春节期间,3805家钢铁企业中,全部停产和部分停产的企业占调研企业比超九成,整体上升7.5个百分点,显示今年节假氛围较去年浓一些。

2、春节后,复工时间主要集中在节后第2-3周,较2021年春节复工慢了1周,可能与今年放假比例高、春节早于去年有一定关系。

3、2022年,超四成行业企业有增加用工需求,超五成的企业计划增加投入,相对2021年有小幅下滑。

4、近期企业所在地存在限电情况的企业有690余家,占比18.19%。分行业来看,工程建筑和生产制造企业的限电比例较高,分别为29%和22%,其他类型企业在20%以下。

5、调研企业对2022年发展前景预期偏乐观的比例只有58%,较去年同期下降了近20个百分点,此外,不太乐观的企业占比由2021年的8%上升到20.18%。行业信心较去年有所下滑。

调研结果:

一、春节期间放假情况

本次调研的3805家企业中,春节期间全部停产为2159家、占比56.74%,部分停产企业有1295家、占比34.03%,没有停产或满负荷运转的企业有351家,占比为9.22%。较去年相比,今年放假比例有明显提升,不停产或者满负荷运转的企业降低了7.5个百分点。

按企业类型来看,贸易流通类企业春节期间全部停产比例为68.04%,为各类型中最高水平,较去年上升3个百分点;其他类型的企业停产比例为65.89%,较去年上升5个百分点;终端行业近六成全部停产,较去年上升了7个百分点;仓储物流和生产制造也全部停产比例分别是47.62%和35.45%,较去年上升了3个百分点左右。此外我们看到,今年金融服务类和工程建筑类型相似,多数选择部分停产,其中工程建筑类型企业部分停产比例近五成,较去年增长了一成多。

图1:春节期间调研企业停产情况调研

从企业员工放假停工的比例角度来看,本次3805家企业中,接近92%的企业放假停工占比在20%以上,所有员工都放假停工的情况占比62.58%,两项指标较去年分别上升了2和5个百分点,员工放假增多和企业停工停产的情况较为一致。

分类型来看,今年生产制造业的员工放假停工占比依旧最低的,贸易流通、终端消费企业中所有员工都停工的情况占比分别到达77.39%、70.77%,居行业第一、第二,而工程建筑类企业所有员工都放假停工的比例则降低至53.71%。

图2:春节期间企业员工放假停工情况 数据来源:

从春节期间企业员工就地过年的比例来看,本次企业中,所有员工都就地过年的情况占比为24.20%,较去年降低了6个百分点;就地过年的员工比例在60%-80%的企业约41%,较去年下降了10个百分点,就地过年的员工比例在20%-40%比例、就地过年的员工比例不到20%的企业占比分别为9.22%、14.38%,分别较去年上升了3个百分点。此外,各个行业今年春节就地过年的情况和整体变化趋势基本一致,即就地过年比例小幅下降,显示今年春节的人员流动较去年有所回升。

图3:春节期间企业员工就地过年的比例

二、目前企业复工复产情况

1、总体情况

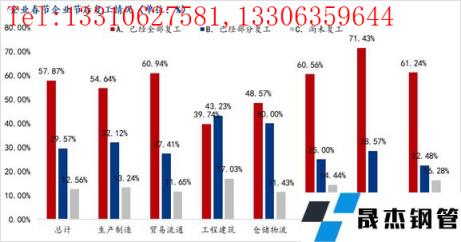

本次调研的3805家钢铁企业中,已全部复工企业2202家,已经部分复工企业1125,尚未复工企业478,占比分别为57.87%、29.57%、12.56%。同期相比,已经复工企业较去年降低了8个百分点,尚未复工企业比例增加1个百分点,部分复工企业占比上升较为明显。

分行业来看,金融投资业以71.43%的复工率仍居首,其次是贸易流通,已经复工占比为60.94%。今年春节后,行业变化最大的则是生产制造也和终端消费,去年生产制造已经复工比例降低至五成半,去年则有七成;终端消费上升超六成,去年则只有五成,其他几个行业变化并不是特别大,这种反差可能与北方地区的环保、限产有一定关系。

图4:企业节后复工情况调研

2、未复工企业计划复工时间及经营预期

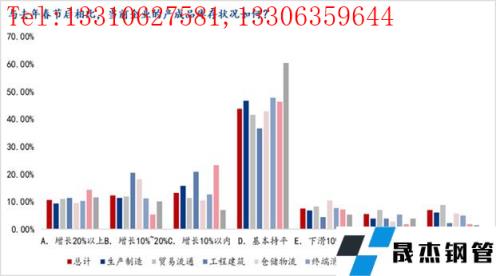

对1600余家部分复工和未复工企业的调研分析显示,节后第一周(2022年2月7日-2月13日)比例为28.80%,较去年下降了35个百分点;节后第二周(2022年2月14日-2月20日)比例为43.70%,较去年上升了18个百分点;节后第三周(2022年2月21日-2月27日)复工的比例为14.34%,较去年上升了10个百分点;节后第四周或以后(2022年2月28日及以后)比例为6.55%、暂未确定的有6.61%,和去年差别不是很大。对比去年来看,今年复工进度则主要集中在第2-3周,慢了10天左右,可能与今年春节要早于去年有一定关系。

图5:未复工企业的预期复工时间情况

三、企业生产经营情况

1、目前企业的订单情况

调研显示,今年同期与去年持平的企业占比有49.96%,超三成的企业今年订单量有一定幅度增长。具体来看,当前订单较去年同期增长20%以上的企业占比为11.46%,较去年同期增长10%~20%的企业占比为12.43%,较去年同期增长10%以内的企业占比为9.78%。

值得关注的是,有16%的企业今年同期较去年有所下降,订单下降的企业比重增加了7个百分点。

图6:与去年同期相比,企业当前订单状况

2、产能利用率和产值情况

今年调研,我们增加了当前企业的产能利用率和产值指标。

调研数据显示,3805家企业中,企业产能利用率达到70%以上和处于70%以下的分别占近五成。具体来看,产能利用率处于90% -100%区间的企业占比19.42%,产能利用率70% - 90%占比29.96%,产能利用率50%-70%占比24.76%,产能利用率30% - 50%的企业占比10.83%,产能利用率10% - 30%的占比7.31%,产能利用率不足10%企业占比为7.73%。分行业来看,生产制造和工程建筑业的产能利用率目前产能利用率水平相对较高,其他行业仍处于恢复期。

图7:当前企业的产能利用率情况

调研数据还显示,超八成以上的企业一季度产值稳中有升。具体来看,超四成的企业一季度业绩能够增长,近四成的企业一季度业绩稳定,有16%企业一季度产值将会有所下滑。分行业来看,贸易流通领域一季度的产值相对稳定,其他行业差异不大。

图8:一季度企业产值预期

3、当前企业的库存情况

根据调研,今年春节后的成品库存较去年整体相对稳定,超四成的企业和去年基本持平。另外,增长20%以上占比为10.57%,增长10%~20%企业占比为12.30%,增长10%以内的企业占比13.14%,下滑10%以内企业占比7.60%,下滑10%~20%企业占比5.55%,下滑20%以上企业占比7.02%。

图9:当前企业的产成品库存状况

4、企业一季度的营业收入预期

根据调研,今年一季度八成以上的企业营收稳中有升。其中,近四成企业预计有增长,四成企业和去年基本持平。另外,有13%的企业营收会有不同程度下滑。

图10:目前企业的现金流情况

调研同时显示,接近八成的企业反馈营收增长主要原因是产品价格和需求上升,价格上涨占主导。调研还显示,产品需求减弱、生产能力不足、疫情影响、生产经营成本增加等因素,对企业营收下滑有较明显的影响。

图11:今年一季度企业营业收入增长的原因

5、近期企业所在地限电问题

根据调研,近期企业所在地存在限电情况的企业有690余家,占比18.19%,不存在限电企业约2420家,比例为63.68%。分行业来看,工程建筑和生产制造类型的限电比例较高,分别为29%和22%,其他类型企业存在限电情况的比例在20%以下。

图12:近期企业所在地限电情况调研

根据690余家企业反馈的限电比例情况,多数企业限电在20%-40%和10%-20%区间,占比分别为23.31%和22.30%,限电比例低于20%的企业约40%,而限电较为严重、比例超过60%的企业占20%水平。各行业限电比例分布差异不是特别大。

图13:当前企业限电比例情况

此外,我们也调研了3805余家企业上下游客户受限电的影响情况。调研数据显示,三成半的企业上下游客户没有受到限电影响。有约四成半企业的上下游客户受到不同程度影响,其中小范围(20%以内的企业)受到了影响的比例为34.17%,相当范围(20%-50%的企业)受到了影响的比例为8.86%,而大范围(50%以上的企业)受到了影响的比例为2.31%。数据同样显示,各行业受到限电影响的比例分布差异不是特别大。

图14:企业上下游客户受限电的影响情况

6、资金情况

本次调研样本的3805家企业中,超六成的企业资金比较充裕或者非常充裕,近四成的企业资金偏紧。分行业来看,金融投资类型的企业资金最为宽松,其他行业差异性不大。

图15:目前企业的现金流情况

7、企业用工情况

根据3805家企业的调研情况,今年用工和去年相比略微紧张一些。在岗员工较实际需要存在较大缺口(超过10%)的企业占比为10.35%,较去年上升了1个百分点;在岗员工较实际需要存在一定缺口(5%-10%)的占比31.12%,较去年上升了2.5个百分点;在岗员工与实际需要基本匹配的比例为54.01%,较去年同期下降了4.8个百分点,在岗员工明显超过实际需要(5%-10%)的比例为3.02%、在岗员工大幅超过实际需要(超过10%)的比例为1.50%。调研数据表明,今年钢铁行业企业用工有一定的缺口,节后多数企业可能扩大人员规模;分类型来看,工程建筑也的用工缺口最大,其次为生产制造、金融投资两个领域。

图16:目前企业用工情况调研

8、企业出口业务情况调研

本地调研,我们还就企业是否有出口业务、出口业务比重有进行了调研。 调研显示,完全没有出口业务的企业占比63.99%,有出口业务,比重不到10%的企业占比19.82%,有出口业务,比重在10%~20%的企业占比10.91%,有出口业务,比重在20%~50%的企业占比3.68%,有出口业务,比重在50%以上的占比只有1.60%。分行业来看,几乎所有行业出口占比都比较低,其中生产企业整体要高于其他行业。

与去年同期相比,当前企业接到的出口订单数量变化不大。半数企业出口订单基本持平,出口订单数量增长和下降的比例分别为两成半。

根据对出口企业的主要产品类型调研,46.65%的出口产品为大宗商品及工业原材料等初级产品,28.58%的产品是用于生产加工的中间产品,16.41%的产品是机器设备等资本品及其零部件。同时,出口产品相对稳定,其中增长10%~20%比例为15.01%,增长10%以内的比例为17.98%,约45.69%的出口企业与去年基本持平。

调研还显示,出口增长的主要原因来自于两个方面,其中产品类别没有增加,但开发了新市场和新客户因素占比为36.49%,产品类别和客户都没有增加,但客户的需求增加这一因素占比39.96%。而出口下降的主要原因则集中在需求下降或订单不足(30.47%)、关税上升或非关税贸易壁垒增多(19.31%)。另外,多数企业认为国外需求下降、订单减少, 国外疫情得到控制、生产恢复、国内订单转移到了其他国家, 受中美贸易摩擦影响,订单减少, 原材料成本上升影响接单意愿等对出口订单减少影响较大。

此外,超过半数的出口企业反馈今年价格有所上升,其中,上涨20%以上的占比8.45%,上涨10%~20%的占比18.95%,上涨10%以内的占比23.69%。而基本持平的占整体份额最大,为41.33%。

图17:企业出口情况调研

四、未来一段时间的企业用工、投资计划及2021年发展预期

1、未来一段时间,企业计划用工情况

根据调研,今年企业用工情况和去年相对,超九成的企业用工稳中有升。具体来看,计划增加用工人数的占比9.59%,计划增加用工人数10%-20%占比10.80%,计划增加用工人数5%-10%占比20.66%,保持用工人数基本不变的占比53.53%,而计划裁员的企业不足5%。

图18:目前企业用工情况调研

2、企业未来一段时间的投资计划

根据调研,2022年行业企业2022年投资将保持稳中有升的态势。其中,大规模增加投入的比例为6.60%,适当增加投入的比例最高,为42.55%,暂不增加投入的占比为38.74%,而适当缩减投入的比例为9.59%。

图19:企业未来一段时间的投机计划

3、企业2022年全年的发展前景预期

根据3805家的调研,对2022年发展前景预期偏乐观的比例只有58%,较去年同期下降了近20个百分点,其中不太乐观的企业占比由2021年的8%上升到20.18%,行业信心较去年有所下滑,其中生产制造、贸易流通、工程建筑、仓储物流对行业的前景预期较去年相比,对行业前景担忧较为明显。

图20:企业2022年发展前景预期

此外,根据3805家企业的调研,影响企业信心的最主要因素分别是疫情的不确定性、供给端的约束持续以及经济下行压力下,稳增长政策力度不够,占比分别是26.54%、13.30%、39.50%,说明多数企业仍然期待获得政策支持。另外,对共同富裕、资本作用等重大问题认识不清占比6.33%,对国家政策总体方向把握不明因素占比10.80%,对我国的外部环境有所担忧占比为3.52%。

根据反馈,多数企业期待2022年国家能够开展更大力度的减税降费,行业能够进一步清理拖欠账款、确保及时支付。此外,多数企业还期待政策上能够在企业融资上给予更多支持,并降低融资成本。

图21:影响企业信心的主要因素

总结:

总体来看,2022年行业企业对市场仍保持相对乐观的预期,一季度企业的生产、资金及用工情况都将处于稳定向好的状态。不过,我们需要关注的是,今年调研企业复工复产进度同比有所放缓,对2022年发展前景和行业信心较去年有所下滑。此外,钢铁行业企业对国家能够开展更大力度的减税降费,进一步降低资金成本、改善行业财务状况有较高的诉求。

免责声明:本网站(山东聊城晟杰无缝钢管厂www.qlsteels.com)刊载的“调研:2022年钢铁行业相关企业信心弱于去年”等均源于网络,版权归原作者所有,且仅代表原作者观点,本文所载信息仅供参考。转载仅为学习与交流之目的,如无意中侵犯您的合法权益,请及时联系删除。本网站刊登此篇文章并不意味着本站赞同其观点或证实其内容的真实性,我们不对其科学性、严肃性等作任何形式的保证 。如果侵犯了您的版权,请尽快联系我们予以撤销,谢谢合作!

请查看相关产品 厚壁钢管,厚壁无缝钢管,厚壁管,无缝钢管厂,无缝钢管厂家