调研:2022年春节后湖北省企业复工复产调研报告

一、调研背景:

2022年壬寅虎年春节,为及时了解各地区、各行业代表性企业春节以后的运行状况,更好分析研判我国经济形势动态,为党中央国务院宏观决策提供更准确的信息,国务院发展研究中心联合上海钢联特发起节后企业复工复产在线问卷调查。通过此次对湖北省各企业节后复工复产在线问卷调查,搜集重点行业相关企业的复工复产信息,对后期大宗商品行情走势的预判及决策作为参考尤为重要。

该项调查主要从:复工复产节奏、企业订单状态、产成品库存、营收和现金流状况、限电影响情况、用工需求计划、出口业务和对2022年发展前景预期等多方面因素进行客观分析,对后期市场复工复产情况做出大概的判断。

二、调研时间:2022年2月7日-2月9日

三、调研方式:在线调研问卷

四、调研样本:湖北省随机参与调研样本总计99家企业

五、调研人员:厚壁无缝钢管事业部

六、核心观点结论:

1、调研样本企业分布在湖北省内9个地级市,覆盖面较广,所属行业均为钢铁板块;涉及主营业务以贸易流通端占比最大,生产制造端、工程建筑和终端销售端占比次之;整体样本以营收额为中大规模企业为主。

2、春节期间样本企业7成以上比例正常放假,3成以下部分停产或没有停产且满负荷运转,响应“就地过年”倡议的员工比例在60%以上的达64.65%,这为节后各项经济活动的有序恢复维持良好的保障条件,节后尚未复工的企业仅为9.09%。春节后未复工企业的具体复工时间,节后第一周(2022年2月7日-2月13日)能全部复工的占比40.63%;节后第二周(2022年2月14日-2月20日)能全部复工的占比37.50%;节后第三周(2022年2月21日-2月27日)能全部复工的占比18.75%。复工后企业产能利用率恢复到50%以上的企业占比77.78%, 2月底企业复工比例达到98.98%。

3、订单、产值方面与产成品库存年同比稳中有增居多。与去年同期相比,企业的订单持平或有增长的占比83.84%,而当前样本企业的订单状况有所下滑的占比16.16%。结合企业一季度产值来看 ,企业的产值持平或有增长的占比85.86%,产值有所下滑的占比14.14%。产成品库存方面,当前企业的产成品库存同比稳中有增的比例达到80.81%,产成品库存同比有所下降的比例达到19.19%,总体表明复工后订单状况给与企业的产值表现相对良好,对于生产端或流通端的企业来说,产成品库存同比下降比例增加,或表明暂未呈现较大的销售压力。

4、与去年同期相比,样本企业预计一季度营业收入有所增长的占比40.40%,基本持平的占比41.41%,而有所下滑的占比为18.18%。增长的原因基本受到产品价格上涨、需求增加和政策利好影响为主;而下降的原因以生产经营成本增加、产品需求减弱和疫情影响等更为突出。结合相应企业的资金流情况来看,企业资金处于比较和非常充裕的占比达到60.61%,资金流有些紧张的企业占比为23.23%,处于比较和非常紧张的企业占比为16.16%。由此表明,今年初整体各行业企业的资金流同比去年呈现由偏宽松转趋紧的态势,这对节后大宗商品价格推涨的预期中或形成限高因素,同时“稳增长”的重要方针将贯穿全年对经济环境和经济运行带来新的挑战。

5、调研样本企业中,存在受到限电影响的企业占比7.07%,限电比例超20%以上的占比达到71.43%,但基本是小范围影响居多,相当范围以及大范围受到限电影响的比例较小,或表明限电影响具有阶段性和局部性,并未呈现一刀切的情况。

6、在供需与资金变化相对良好的环境下,企业用工情况仍存在相对明显的缺口,本次调研样本企业中在岗员工数量较实际需要存在一定或较大缺口的企业占比为39.39%,因此计划增加用工人数的企业达到41.41%,在岗员工与实际需要基本匹配和保持用工人数基本不变的占比均达到5成以上,而因在岗员工明显或大幅超过实际需要计划采取裁减用工人数的企业仅占比4.04%,总体表现出人才招聘的需求较大,而保持员工稳定性的要求也较为突出。

7、出口方面,调研样本企业中,涉及出口业务的企业占比为20.20%。出口产品主要是大宗商品及工业原材料等初级产品,其次是用于生产加工的中间产品和机器设备等资本品及其零部件。具体出口增长的原因均为产品类别和客户都没有增加,但客户的需求增加为主;而出口下降的原因以需求下降或订单不足居多,以关税上升或非关税贸易壁垒增多和同类产品竞争更加激烈所致,其余原因暂未涉及。达4成企业面临出口价格上涨的影响,另当前企业接到的出口订单量稳中有增的占比较大,下降占比较小,而下降的原因涉及六个方面。

8、对于2022年发展前景预期偏谨慎。本次调研样本企业中对2022年发展前景预期持乐观或比较以及非常乐观的企业占比57.58%,不太乐观或比较悲观的企业占比为33.33%,因此对于未来一段时间的投入情况,持适当或大规模增加的企业占比为46.46%,暂不增加投入的占比为43.43%,适当缩减或退出部分业务的企业占比为10.10%,由此看来,目前整体经济环境的确面临一定压力,导致企业信心相对保守,而主要原因是经济下行压力下,稳增长政策力度不够。企业希望得到政府的支持与改进的呼声最大的是开展更大力度的减税降费以及降低融资成本,进一步清理拖欠账款,确保及时支付,持续优化营商环境,公平执法、减少微观干预。

七、调研样本解析:

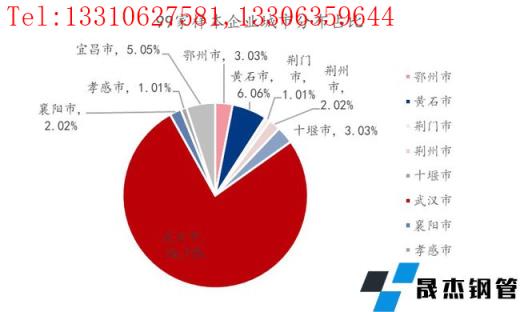

1.样本企业城市分布情况

图1:样本企业城市分布情况

从图1上看,参与调研样本企业中,合计分布在9个地级市或自治州,具体:

武汉市样本企业占比为76.77%,黄石市样本企业占比为6.06%,宜昌市样本企业占比为5.05%,鄂州市、十堰市样本企业均占比为3.03%,襄阳市、荆州市样本企业均占比为2.02%,荆门市、孝感市样本企业均占比为1.01%。

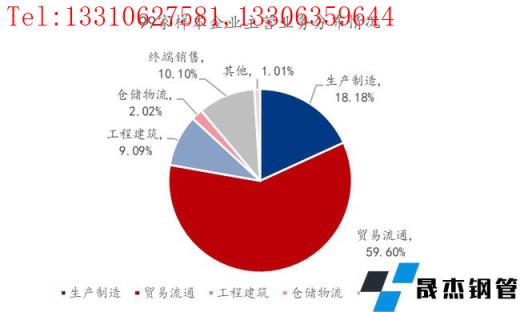

2.样本企业主营业务分布情况

图2:样本企业主营业务分布情况

从图2上看,贸易流通类企业占比为59.60%;生产制造类企业占比为18.18%;终端消费类企业占比为10.10%;工程建筑类企业占比为9.09%;仓储物流企业占比为2.02%;其他类企业占比为1.01%。

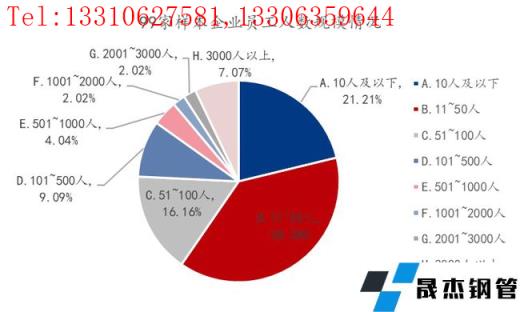

3.样本企业员工人数规模情况

图3:样本企业员工人数规模情况

从图3上看,100人以下规模的企业占比为75.76%;101-500人规模的企业占比为9.09%;501-1000人规模的企业占比为4.04%;1001-3000人规模的企业占比为4.04%;3000人以上规模的企业占比为7.07%。

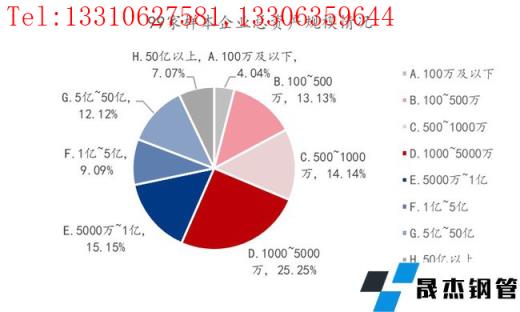

4.样本企业总资产规模情况

图4:样本企业总资产规模情况

从图4上看,1000万元以下规模的企业占比为31.31%;1000万-5000万元规模的企业占比为25.25%;5000万-5亿元规模的企业占比为24.24%;5亿-50亿元规模的企业占比为12.12%;50亿元以上规模的企业占比为7.07%

5.样本企业春节期间停工比例情况

图5:样本企业春节期间停工比例情况

从图5上看,放假停工的员工比例不到20%的占比为8.08%;放假停工的员工比例在20%-60%的占比为4.04%;放假停工的员工比例在60%-80%的占比为4.04%;放假停工的员工比例在80%以上的占比为11.11%;所有员工都放假停工的占比为72.73%。

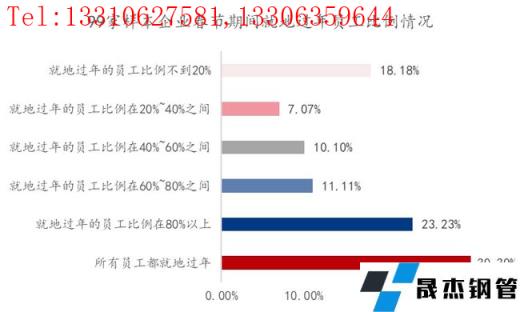

6.样本企业春节期间就地过年员工比例情况

图6:样本企业春节期间就地过年员工比例情况

从图6上看,就地过年的员工比例不到20%的占比为18.18%;就地过年的员工比例在20%-60%的占比为17.17%;就地过年的员工比例在60%-80%的占比为11.11%;就地过年的员工比例在80%以上的占比为23.23%;所有员工都就地过年的占比为30.30%。

7.样本企业春节期间是否停产情况

图7:样本企业春节期间是否停产情况

从图7上看, 春节期间全部停产的企业占比为61.62%;春节期间部分停产的企业占比为26.26%;春节期间没有停产、满负荷运转的企业占比为12.12%。

8.样本企业春节后复工比例情况

图8:样本企业春节后复工比例

从图8上看,已经全部复工的企业占比为67.68%;已经部分复工的企业占比为23.23%;尚未复工的企业占比为9.09%。

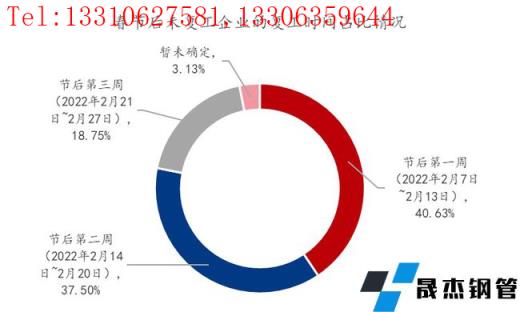

9.样本企业春节后未复工企业的复工时间情况

图9:未复工企业具体复工时间占比

从图9上看,复工时间为节后第一周(2022年2月7日-2月13日)的占比为40.63%;节后第二周(2022年2月14日-2月20日)的占比为37,50%;节后第三周(2022年2月21日-2月27日)的占比为18.75%。

10.样本企业年同比的订单状况

图10:本企业年同比的订单状况

从图10上看,整体订单出现同比不同程度增长的企业占比为30.30%,基本持平的占比为53.54%,而出现同比不同程度下滑的企业占比为16.16%。

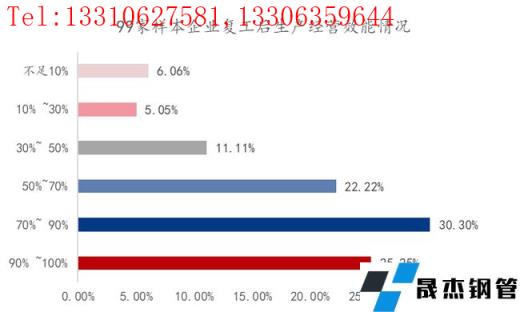

11.样本企业复工后生产经营效能情况

图11:样本企业复工后生产经营效能情况

从图11上看, 整体企业复工后生产经营效能饱和度在50%以下的企业占比为22.22%,50%-90%的占比为52.53%,90%以上的企业占比为25.25%。

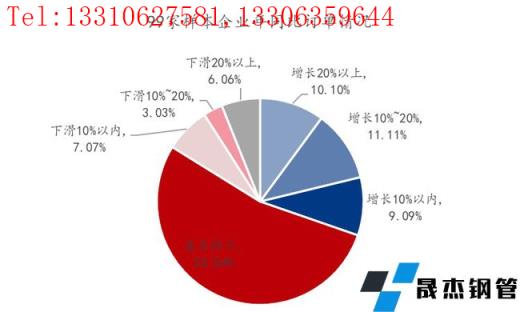

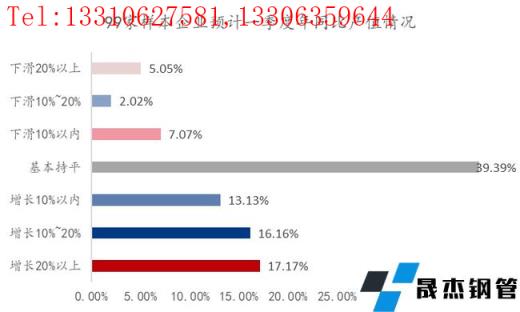

12.样本企业与去年同比一季度产值情况

图12:99家样本企业预计一季度年同比产值情况

从图12上看, 与去年同期相比,预计一季度产值不同程度增长的企业占比为46.46%,基本持平的企业占比为39.39%,产值不同程度下降的企业占比为14.14%。

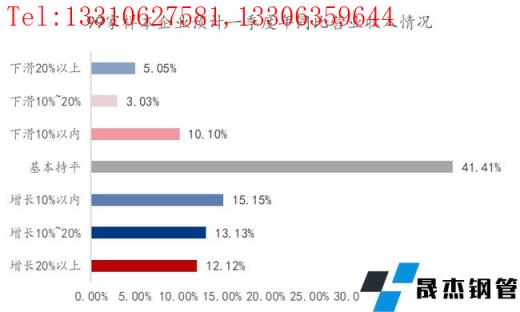

13.样本企业产成品库存年同比情况

图13:本企业产成品库存年同比情况

从图13上看, 春节后整体企业产成品库存年同比呈现不同程度增长的企业占比为42.42%,基本持平的占比为38.38%,而出现同比不同程度下滑的企业占比为19.19%。

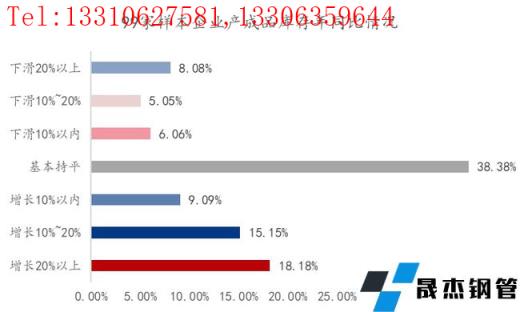

14.样本企业与去年同比一季度营业收入增长预期情况

图14:样本企业预计一季度年同比营业收入情况

从图14上看,与去年同期相比,预计一季度营收呈现不同程度增长的企业占比为40.40%,基本持平的企业占比为41.41%,营收呈现不同程度下降的企业占比为18.18%。

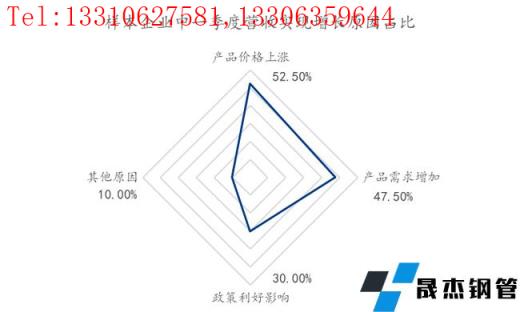

15.样本企业中与去年同比一季度营业收入增长的原因情况

图15:样本企业预计一季度年同比营业收入增长的原因情况

从图15上看,40.40%的样本企业预计一季度营收呈现不同程度增长的原因以产品价格上涨的占比最大为52.5%;产品需求增加的占比为47.50%;政策利好影响的占比为30%;其他原因的占比为10%。

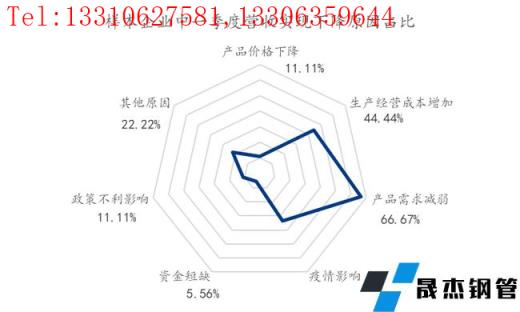

16.样本企业中与去年同比一季度营业收入下降的原因情况

图16:样本企业预计一季度年同比营业收入下降的原因情况

从图16上看,18.18%的样本企业预计一季度营收呈现不同程度下降的原因以产品需求减弱的占比最大为66.67%;生产经营成本增加的占比为44.44%;疫情影响的占比为33.33%;其他原因的占比为22.22%;产品价格和政策不利影响的占比均为11.11%;资金短缺的占比为5.56%。

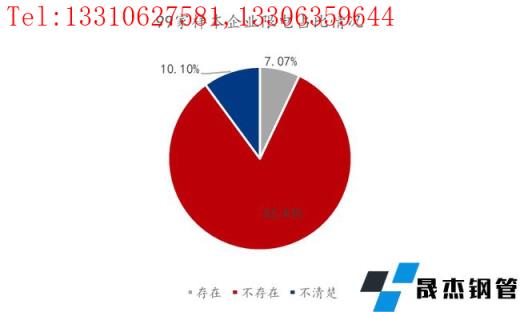

17.样本企业中是否存在限电的情况

图17:样本企业限电占比情况

从图17上看,近期82.83%的企业所在地未收到限电的影响,10.10%的企业对限电情况不太清楚;仅7.07%的企业受到限电的影响,其中体现在武汉市、襄阳市和宜昌市。

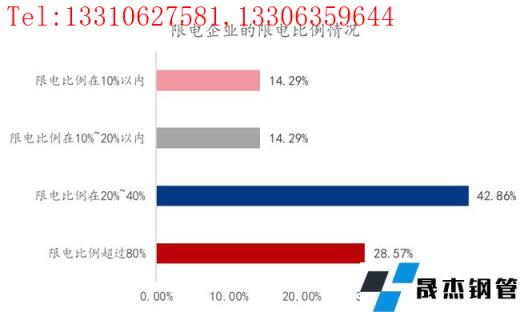

18.与正常情况相比,存在限电的企业面临限电的比例情况

图18:限电样本企业限电比例情况

从图18上看,7.07%的样本企业存在限电影响中,具体限电比例在10%与10%-20%以内的占比28.57%;限电比例在20%-40%的占比在42.86%;限电比例超过80%的占比在28.57%。

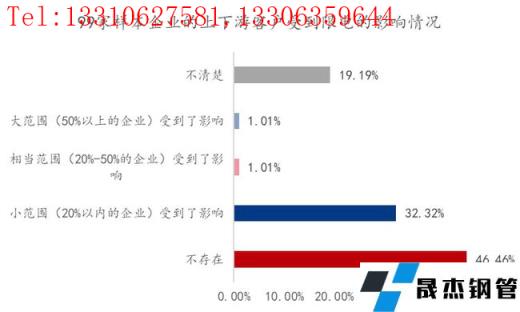

19.企业的上下游客户受到限电的影响情况

图19:样本企业的上下游客户受到限电的影响情况

从图19上看,样本企业的上下游客户中,约46.46%的比例不存在限电的影响,小范围(20%以内的企业)受到限电影响的占比为32.32%;相当范围(20%-50%的企业)和大范围(50%以上的企业)受到限电影响的占比均为1.01%;约19.19%的样本企业不清楚是否受到限电影响。

20.样本企业资金流情况

图20:样本企业资金流情况

从图20上看,整体企业资金流能维持半年以上充裕条件的占比19.19%,维持3-6个月周期的占比为41.41%,仅能维持1-3个月周期的的占比为23.23%,仅能维持1个月周期的占比为10.10%,现金流非常紧张的占比为6.06%。

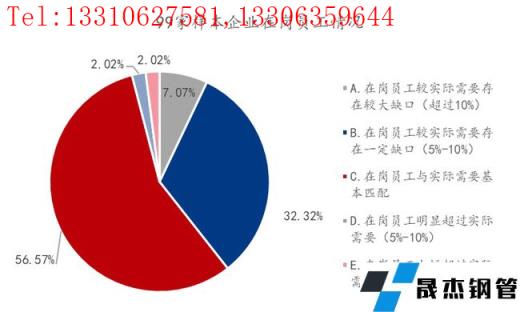

21.样本企业用工情况

图21:样本企业在岗员工情况

从图21上看,对比实际经营需要,目前企业在岗员工超过实际需要5%-10%及以上的占比4.04%,与实际需要基本匹配的占比为56.67%,与实际需要存在一定缺口在5%-10%及以上的占比为39.39%。

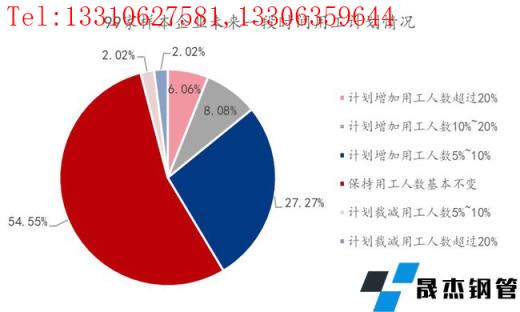

22.样本企业未来一段时间用工计划情况

图22:样本企业用工计划情况

从图22上看,未来一段时间,样本企业用工数量基本平稳不变的企业占比为54.55%,有扩招人数计划的企业占比为41.41%,有裁员人数计划的企业占比为4.04%。

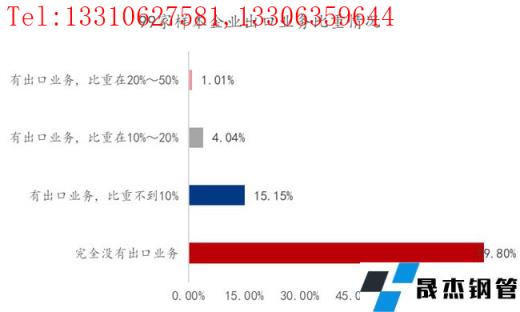

23.样本企业出口业务比重情况

图23:样本企业出口业务比重情况

从图23上看,完全没有出口业务的企业占比为79.80%;有出口业务比重不到10%的企业占比为15.15%;有出口业务比重在10%-20%的企业占比为4.04%;有出口业务比重在20%-50%的企业占比为1.01%。

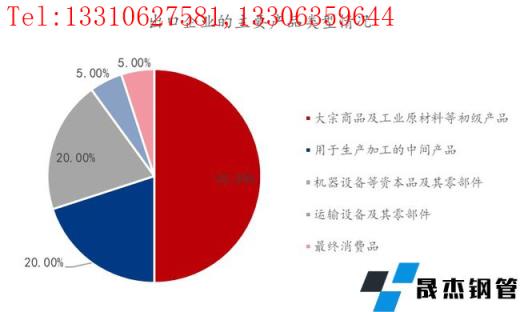

24.样本出口企业的主要产品类型情况

图24:样本企业出口业务比重情况

从图24上看,20.20%的出口企业中,涉及大宗商品及工业原料等初级产品出口的占比为50%;涉及用于生产加工的中间产品和机器设备等你资本品及其零部件的占比均为20%;涉及运输设备及其零部件和最终消费品的占比均为5%。

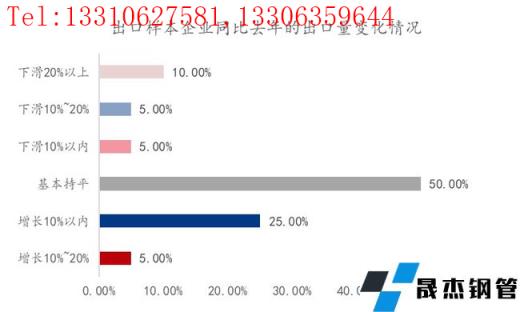

25.样本出口企业的出口量变化情况

图25:样本企业出口业务比重情况

从图25上看,20.20%的出口企业中,出口量呈现不同程度增长的企业占比为30%,基本持平的企业占比为50%,呈现不同程度下降的企业占比为20%。具体出口增长的原因均为产品类别和客户都没有增加,但客户的需求增加为主;而出口下跌的原因以需求下降或订单不足居多,以关税上升或非关税贸易壁垒增多和同类产品竞争更加激烈所致,其余原因暂未涉及。

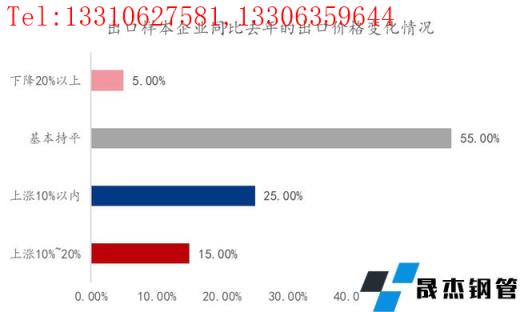

26.样本出口企业的出口价格变化情况

图26:出口企业的出口价格变化情况

从图26上看,20.20%的出口企业中,出口价格呈现不同程度上涨的企业占比为40%,基本持平的企业占比为55%,呈现不同程度下降的企业占比为5%。

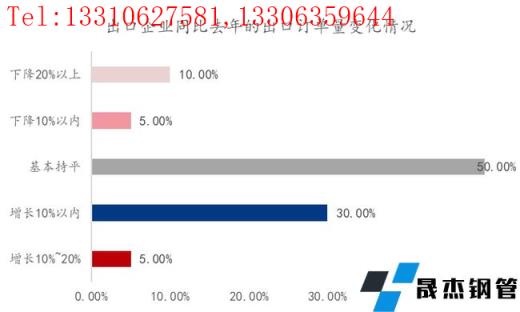

27.样本出口企业的出口订单量情况

图27:出口企业的出口订单量变化情况

从图27上看,20.20%的出口企业中,出口订单量呈现不同程度增长的企业占比为35%,基本持平的企业占比为50%,呈现不同程度下降的企业占比为15%。

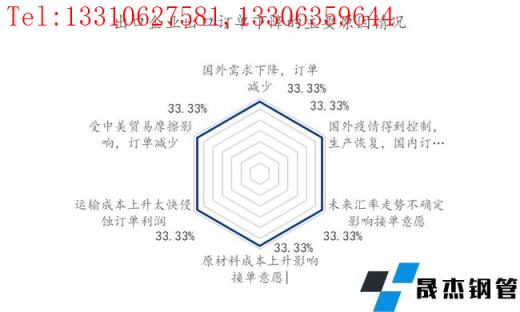

28.样本出口企业的订单下降原因情况

图28:出口企业订单下降原因情况

从图28上看,20.20%的出口企业中,出口订单呈现下降的原因涉及国外需求下降,订单减少、国外疫情得到控制,生产恢复,国内订单转移到了其他国家、受中美贸易摩擦影响,订单减少、原材料成本上升影响接单意愿、运输成本上升太快侵蚀订单利润、未来汇率走势不确定影响接单意愿。

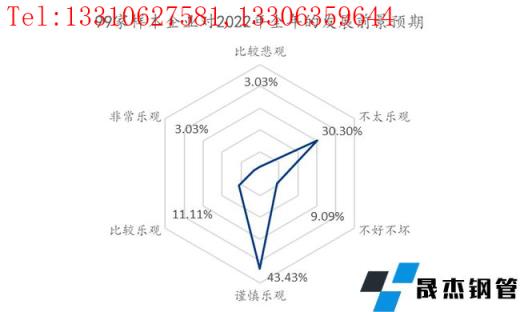

29.样本企业对2022年全年的发展前景预期

图29:样本企业2022年发展前景预期

从图29上看,对2022年全年的发展前景预期持非常乐观占比为3.03%,比较乐观占比为11.11%,谨慎乐观占比为43.43%,不好不坏占比为9.09%,不太乐观占比为30.30%,比较悲观占比为3.03%。

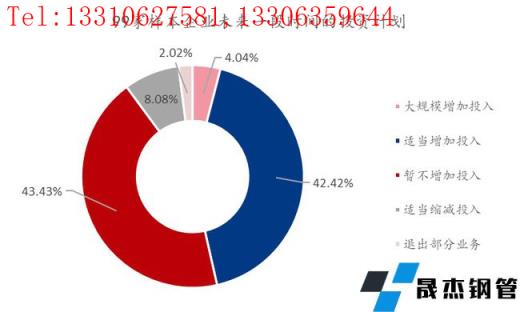

30.样本企业未来一段时间投入计划情况

图30:样本企业未来一段时间投入计划情况

从图30上看,未来一段时间企业会大规模增加投入的占比为4.04%,适当增加投入的占比为42.42%,暂不增加投入的占比为43.43%,适当缩减投入的占比为8.08%,退出部分业务的占比为2.02%。

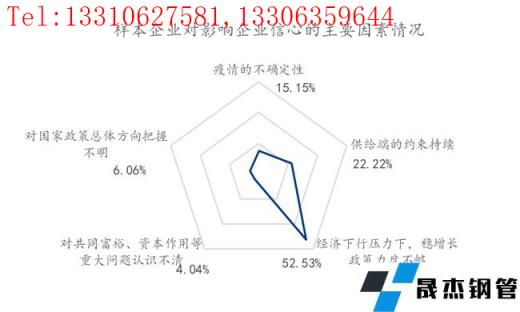

31.样本企业对影响企业信心的主要因素

图31:样本企业对影响企业信心的主要因素情况

从图31上看,认为经济下行压力下,稳增长政策力度不够的占比52.53%;认为供给端的约束持续因素的占比22.22%;认为疫情的不确定性因素的占比15.15%;认为对国家政策总体方向把握不明的占比6.06%;认为对共同富裕、资本作用等重大问题认识不清的占比4.04%。

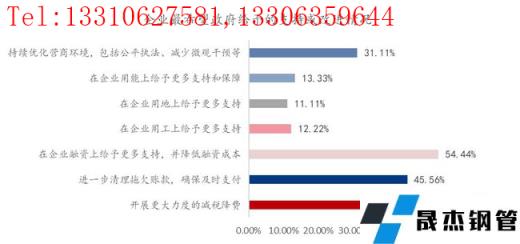

32.样本企业最希望政府给予的支持和改进

图32:样本企业希望政府给予支持或改进情况

从图32上看,希望开展更大力度的减税降费支持的占比为67.78%;进一步清理拖欠账款,确保及时支付的占比为45.56%;在企业融资上给予更多支持,并降低融资成本的占比为54.44%;在企业用工上给予更多支持的占比为12.22%;在企业用地上给予更多支持的占比为11.11%;在企业用能上给予更多支持和保障的占比为13.33%;持续优化营商环境,包括公平执法、减少微观干预等的占比为31.11%。

免责声明:本网站(山东聊城晟杰无缝钢管厂www.qlsteels.com)刊载的“调研:2022年春节后湖北企业复工复产调研报告”等均源于网络,版权归原作者所有,且仅代表原作者观点,本文所载信息仅供参考。转载仅为学习与交流之目的,如无意中侵犯您的合法权益,请及时联系删除。本网站刊登此篇文章并不意味着本站赞同其观点或证实其内容的真实性,我们不对其科学性、严肃性等作任何形式的保证 。如果侵犯了您的版权,请尽快联系我们予以撤销,谢谢合作!

请查看相关产品 厚壁钢管,厚壁无缝钢管,厚壁管,无缝钢管厂,无缝钢管厂家