一、【调研背景】

壬寅虎年,春节后各地企业复工复产时间及节奏颇受关注,上海钢联再度联合国务院发展研究中心启动“春节后企业复工复产调查”,反馈行业关切,为党中央国务院宏观决策汇集一线信息。本次调研时间从2022年2月7日至2月9日,我们现将福建省样本数据单独做数据解析如下:

二、【核心观点】

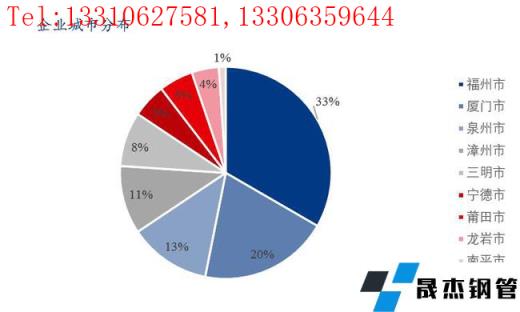

1、样本企业33%来自福州市,20%来自厦门市,13%来自泉州市,11%来自漳州市。春节期间样本企业均放假停工的占比65%,放假停工比例在60%以下的占比仅13%。

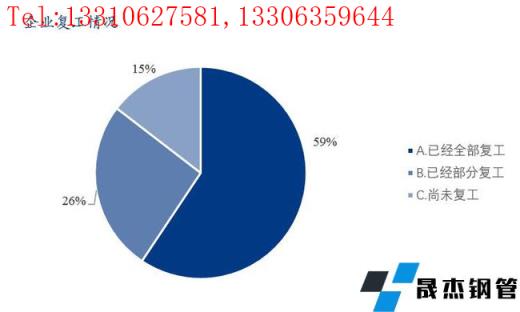

2、节后复工时间较去年同比明显提前。调研时已全部复工的企业占比59%;已部分复工的企业占比26%。节后第一周(2022年2月7日-2月14日)能全部复工的占比31%;节后第二周节后第二周(2022年2月15日-2月22日)能全部复工的占比51%。

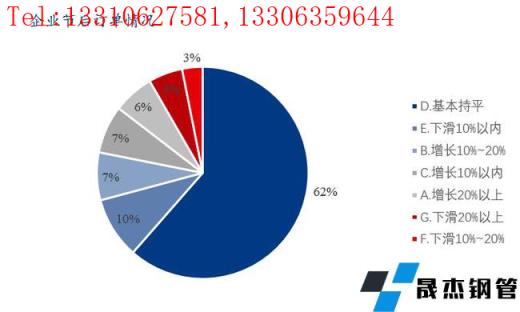

3、订单方面稳中有涨。与去年同期相比,企业的订单有增长的占比20%,其中增长10%以内的占比7%,增长10%以上的占比13%;基本持平的占比62%;当前所在企业的订单状况有所下滑的占比18%。

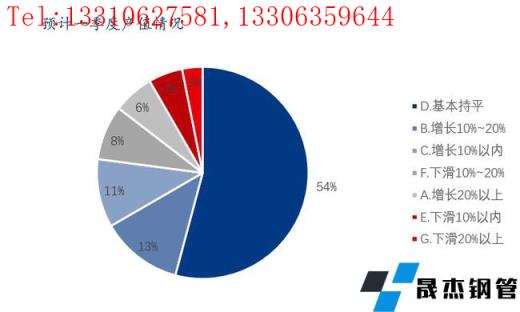

4、预计一季度营业收入有所上涨。预计企业一季度营业收入有所增长的占比32%,其中增长10%以上的和增长10%以内的均占16%;与去年同期相比,预计企业一季度营业收入基本持平的占比44%。

5、存在限电情况企业只占到17%,另有54%的上下游客户小范围受到了限电政策的影响。

6、企业现金流偏宽松。本次调研样本企业中现金流比较充裕和非常充裕的占比66%,有些紧张的占比26%;比较紧张和非常紧张的占比8%。

7、企业用工存在部分缺口,计划新增投资意向强。本次调研样本企业中在岗员工数量较实际需要存在缺口的企业占比38%;未来一段时间,企业计划用工有增加计划的占比43%。本次调研样本企业中未来一段时间计划增加投资的企业占比58%。

8、对于2021年发展前景表示谨慎看待甚至是悲观向下。本次调研样本企业中对2021年发展前景预期非常乐观及比较乐观的占比17%;谨慎乐观的占比50%;而偏悲观情绪的占比为24%。

三、【调研时间】2022年2月7-9日

四、【调研方式】在线调研问卷

五、【调研样本】福建地区企业随机参与。

六、【样本企业解析】

1、样本企业各城市分布

本次调研样本中的福建企业33%来自福州市,20%来自厦门市,13%来自泉州市,11%来自漳州市,三明市、宁德市、莆田市、龙岩市、南岩市各占1%-8%。

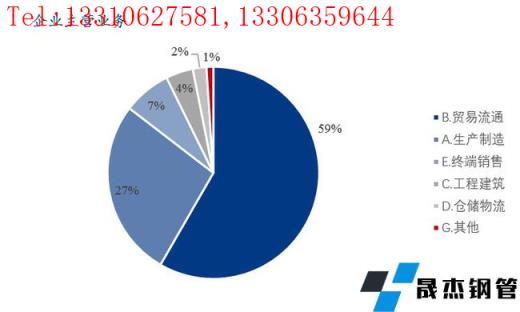

2、样本企业主营业务

本次调研样本中厚壁无缝钢管贸易流通企业有59%,生产制造企业占比27%,终端销售、工程建筑、仓储物流及其他共占14%。

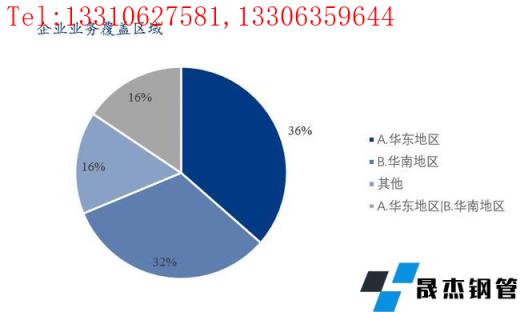

3、样本企业业务覆盖区域

本次调研样本中,业务仅覆盖华东区域的企业占比36%,仅覆盖华南区域的企业占比32%,同时仅覆盖华东、华南区域的企业占比16%。

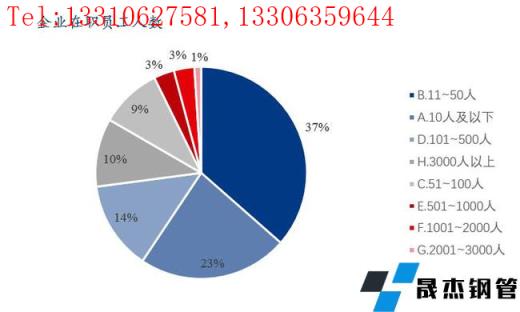

4、样本企业在职员工人数

本次调研样本中,在职员工人数10人及以下的企业占比为23%;在职员工总人数11-50人的企业占比为37%;在职员工人数介于51-100人的企业占9%;在职员工人数介于101-500人的企业占比14%;在职员工人数介于501-1000人的企业占3%;在职员工人数介于1001-3000的企业占4%;在职员工人数3000人以上的企业占比10%。

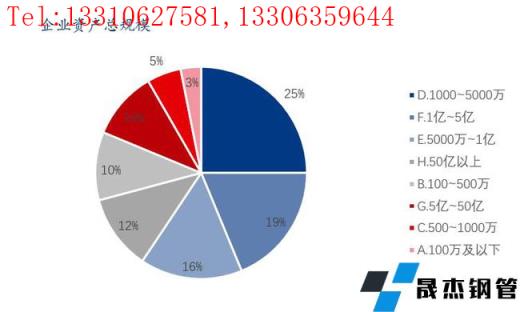

5、样本企业总资产规模

本次调研样本中企业总资产规模100万及以下3%;企业总资产规模100-500万占比为10%;企业总资产规模500-1000万的占比为5%;企业总资产规模1000-5000万的占比为25%;企业总资产规模5000万-1亿的占比为16%;企业总资产规模1亿-5亿的占比为19%;企业总资产规模5亿-50亿元的企业占比10%;企业总资产规模50亿元以上的占比12%。

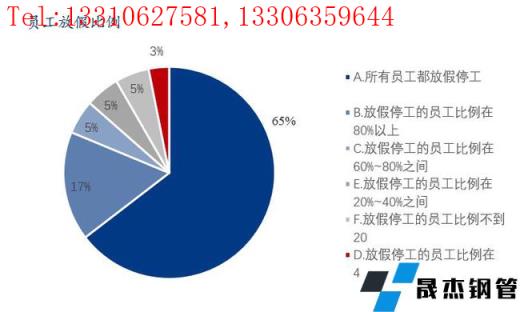

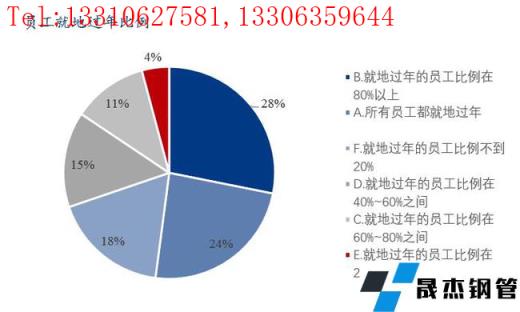

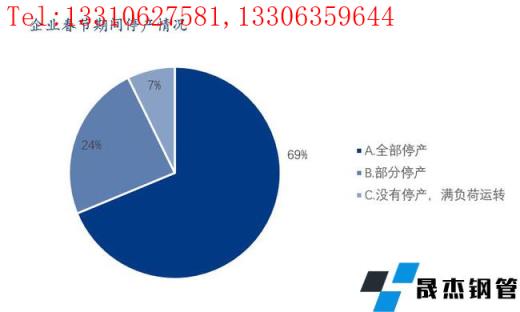

6、样本企业春节期间员工放假停工、就地过年及企业停产情况

本次调研样本企业中所有员工均放假的占比65%;放假停工的员工比例80%以上的占比17%;放假停工的员工比例60-80%的占比5%;放假停工的员工比例60%以下的仅有13%。

本次调研样本企业中所有员工均就地过年的占比24%,就地过年员工比例在80%以上的占比28%,就地过年员工比例在60%-80%的占比11%,就地过年员工比例在40%-60%的占比15%,就地过年员工比例40%以下的占比22%。

本次调研样本企业中春节期间全部停产的占比69%;部分停产的占比24%;没有停产且满负荷运转的企业占比7%。

7、样本企业节后复工情况

本次调研样本企业中在调研期间已全部复工的占比59%;部分复工的占比26%;尚未复工的占比15%。

本次调研样本企业中预计节后第一周(2022年2月7日-2月13日)能全部复工的占比31%;预计节后第二周(2022年2月14日-2月20日)能全部复工的占比51%;预计节后第三周(2022年2月21日-2月27日)能全部复工的占比15%。

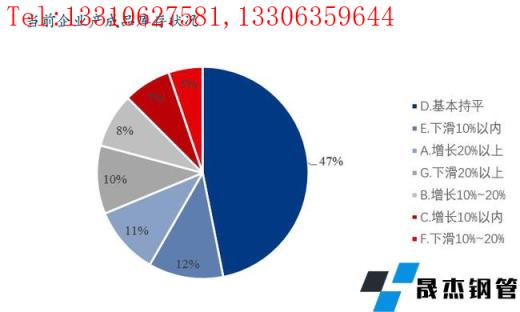

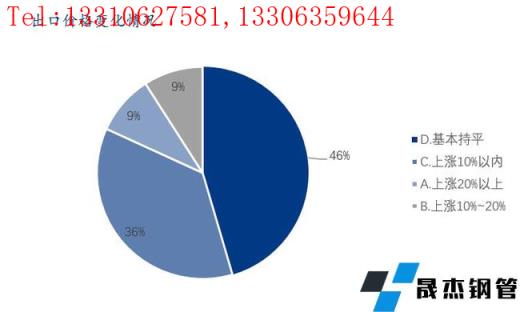

8、样本企业节后订单情况

本次调研样本企业中与去年同期相比,当前所在企业的订单状况处于基本持平状态的占比62%;处于增长态势的占比20%,其中增长10%以内的占比7%,增长10%以上的占比13%;与去年同期相比,当前所在企业的订单状况有所下滑的占比18%,其中下滑10%以内的占比10%,下滑10%以上的占比8%。

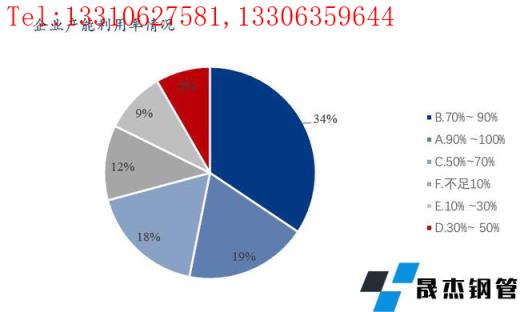

9、样本企业目前产能利用率情况

本次调研样本企业中目前产能利用率达到90%-100%的占比19%;产能利用率达到70%-90%的占比34%;产能利用率达到50%-70%的占比18%;产能利用率不足50%的占比29%。

10、样本企业预计一季度产值情况

本次调研样本企业中与去年同期相比,预计企业一季度的产值有所增长的占比30%,其中增长10%以上的和增长10%以内的分别占比19%和11%;与去年同期相比,预计企业一季度的产值基本持平的占比54%;与去年同期相比,预计企业一季度的产值有所下滑的占比16%。

11、样本企业当前产成品库存状况

本次调研样本企业中与去年同期相比,当前产成本库存增长的占比26%,其中增长10%以内的占比7%,10%以上的占比19%;与去年同期相比,当前产成本库存基本持平的占比47%;与去年同期相比,当前产成本库存下滑的占比27%,其中下滑10%以内的占比12%,10%以上的占比15%。

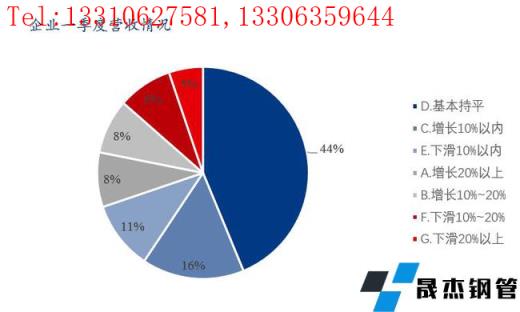

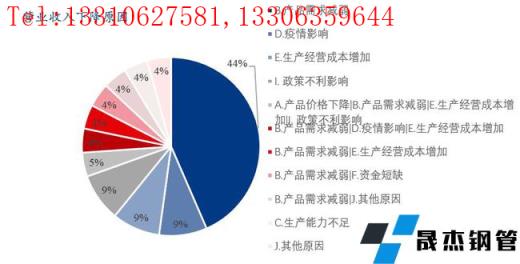

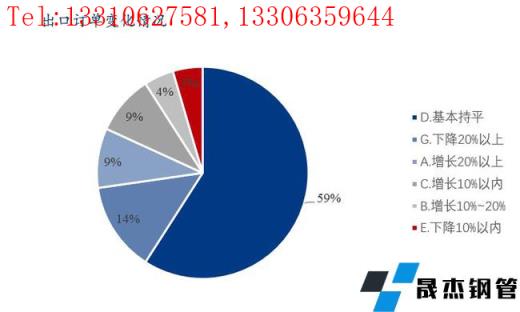

12、样本企业预计一季度营收情况

本次调研样本企业中与去年同期相比,预计企业一季度营业收入有所增长的占比32%,其中增长10%以上的和增长10%以内的分别占比16%和16%;与去年同期相比,预计企业一季度营业收入基本持平的占比44%;与去年同期相比,预计企业一季度营业收入有所下滑的占比24%。

本次调研预计营收增加的样本企业中,75%认为原因是产品价格上涨,26%认为原因是产品需求增加,33%认为原因是受政策利好影响,10%认为原因是生产经营成本下降。

本次调研预计营收下降的样本企业中,65%认为原因是产品需求减弱,13%认为原因是疫情影响,22%认为原因是生产经营成本增加,9%认为原因是受政策不利影响。

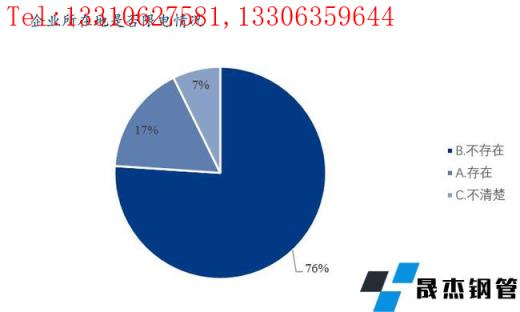

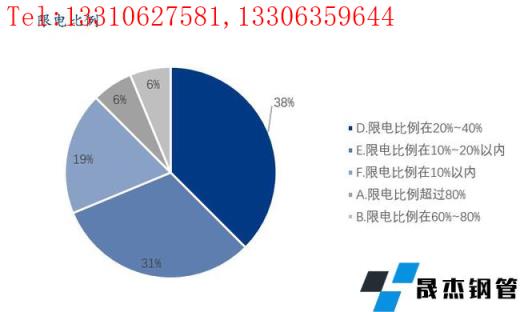

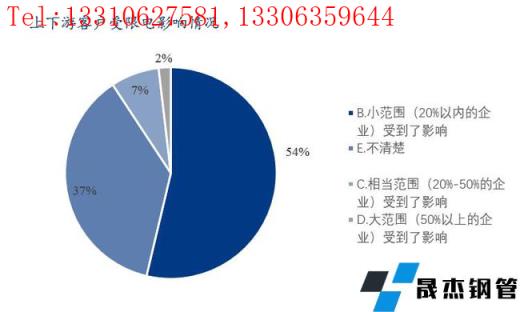

13、样本企业限电相关情况

本次调研样本企业所在地存在限电情况的占比为17%,不存在限电情况的占比为76%。

本次调研存在限电情况的企业所在地中,限电比例超过80%的占比为6%,限电比例在60%-80%的占比为6%,限电比例在20%-40%的占比为38%,限电比例为20%以内的占比为50%。

本次调研企业上下游客户受限电影响情况:54%的客户小范围受到了影响,7%的客户相当范围受到了影响,2%的客户受到了大范围影响,另有37%的客户表示不清楚。

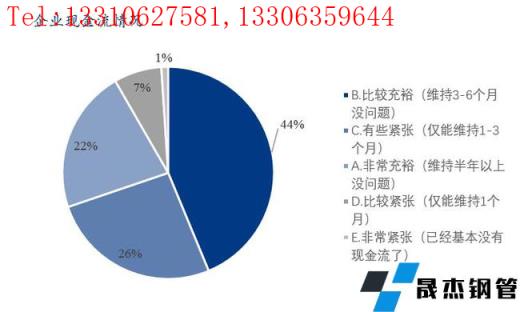

14、样本企业现金流

本次调研样本企业中现金流比较充裕和非常充裕的占比66%,有些紧张的占比26%,比较紧张和非常紧张的占比8%。

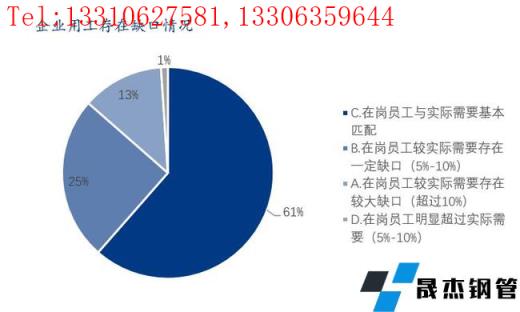

15、样本企业用工情况

本次调研样本企业中在岗员工数量较实际需要存在缺口的企业占比38%;在岗员工数量较实际需要基本匹配的占61%;在岗员工数量超过实际需要的占比1%。

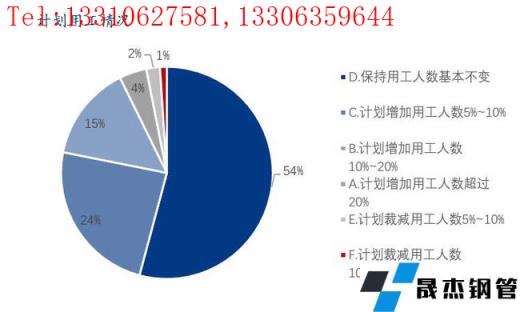

本次调研样本企业中未来一段时间,企业计划用工有增加计划的占比43%;保持员工人数不变的占比54%。

16、样本企业出口情况

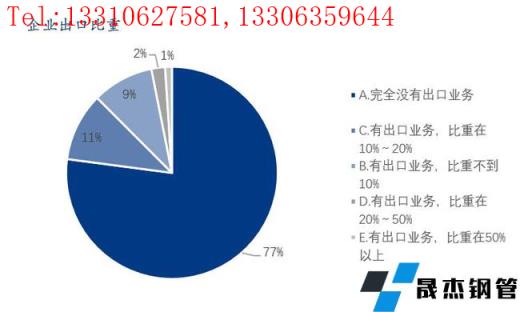

本次调研样本企业中,77%完全没有出口业务,出口业务比重在20%以内的占比为20%,出口业务比重在20%以上的占比为3%。

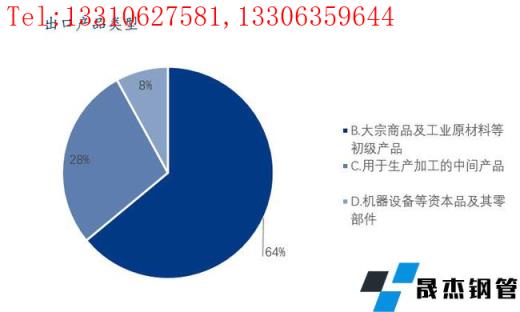

本次调研拥有出口业务企业中,出口大宗商品及工业原材料的占比为64%,出口用于生产加工的中间产品的占比为28%,出口机器设备等资本品及零部件的占比为8%。

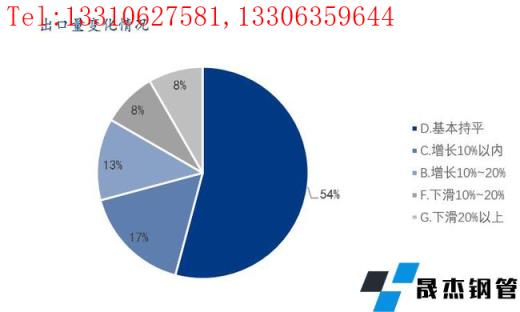

本次调研拥有出口业务企业中,与去年同期相比,出口量预计增加的占比为30%,基本持平的占比为54%,预计出现下滑的占比为16%。

出口量预计增加的原因:29%企业认为产品类别没有增加,但开发了新市场和新客户,认为产品类别和客户都没有增加,但客户的需求增加了以及产品价格上涨的客户均占14%。

出口量预计下滑的原因:认为需求下降或订单不足、运输困难或运输成本提高、关税上升或非关税贸易壁垒增多以及人民币升值(外币贬值)的客户均占到25%。

本次调研拥有出口业务的样本企业中,与去年同期相比,出口价格上涨10%以内的占比为36%,10%以上的占比为18%,基本持平的占比为46%。

本次调研拥有出口业务的样本企业中,与去年同期相比,出口订单增长的占比为22%,出口订单下降的占比为19%,基本持平的占比为59%。

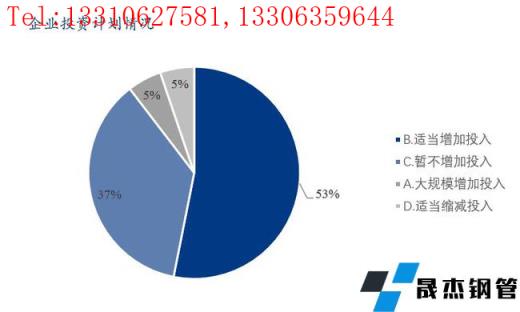

17、样本企业投资计划

本次调研样本企业中未来一段时间计划增加投资的企业占比58%;暂不增加投资的企业占比37%;计划缩减投资的占比5%。

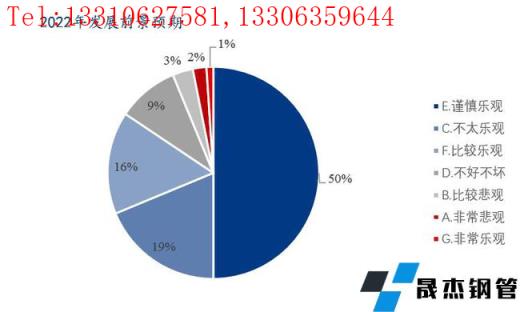

18、样本企业2022年发展前景预期

本次调研样本企业中对2022年发展前景预期非常乐观及比较乐观的占比17%;谨慎乐观的占比50%;偏悲观情绪的占比24%;保持中立的占比9%。

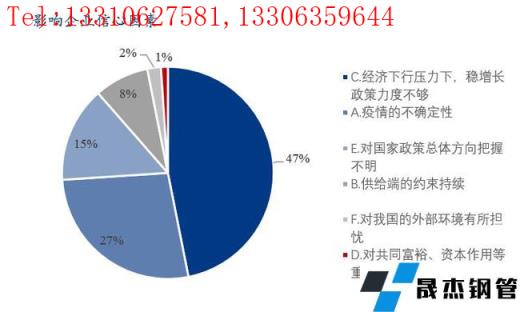

19、影响样本企业信心的最主要因素

本次调研样本企业认为影响企业信心的因素如下表:47%认为经济下行压力大,稳增长政策力度不够;27%认为疫情不确定性;15%认为对国家政策总体方向把握不明;8%认为是供给端的约束持续,另有3%担忧外部环境和对重大问题认识不清。

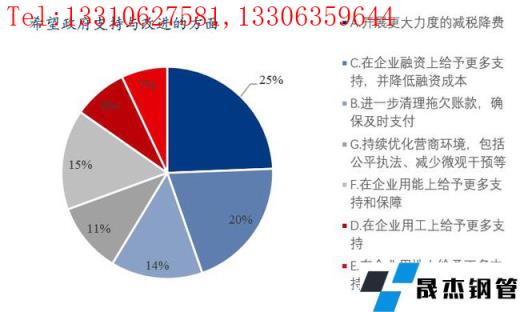

20、样本企业最希望政府给予支持或者进一步改进的地方

本次样本企业最希望政府支持与改进的地方:25%希望开展更大力度的减税降费;20%希望在企业融资上给予更多支持,并降低融资成本;15%希望在企业用能上给予更多支持和保障;14%希望进一步清理拖欠账款,确保及时支付;11%希望持续优化营商环境,包括公平执法、减少微观干预等; 8%希望在企业用工上给予更多支持;7%在企业用地上给予更多支持。

免责声明:本网站(山东聊城晟杰无缝钢管厂www.qlsteels.com)刊载的“调研:2022年春节后福建地区企业复工复产情况分析报告”等均源于网络,版权归原作者所有,且仅代表原作者观点,本文所载信息仅供参考。转载仅为学习与交流之目的,如无意中侵犯您的合法权益,请及时联系删除。本网站刊登此篇文章并不意味着本站赞同其观点或证实其内容的真实性,我们不对其科学性、严肃性等作任何形式的保证 。如果侵犯了您的版权,请尽快联系我们予以撤销,谢谢合作!

请查看相关产品 厚壁钢管,厚壁无缝钢管,厚壁管,无缝钢管厂,无缝钢管厂家